【太陽光発電の税金対策】導入時に適用できる税制措置「中小企業経営強化税制」とは

Contents

太陽光発導入時に活用できる税制優遇

企業が太陽光発電設備を新規導入する場合、積極的な導入を後押しするために国が講じる税制措置を受けられる場合があります。 企業が自社に太陽光発電設備を新規導入する際に、活用できる税制優遇があります。

主な税制優遇は以下の4つです。

その中でも、節税に効果的な制度が「中小企業経営強化税制」です。

- 中小企業庁「中小企業経営強化税制」

- 中小企業庁「中小企業投資促進税制」

- 経済産業省「カーボンニュートラルに向けた投資促進税制」

- 固定資産税の特例措置

中小企業経営強化税制とは

中小企業経営強化税制とは、 設備投資をして生産性を高めたい中小企業者が経営力を向上させる特定設備を新たに導入した場合、法人税について「即時償却」もしくは「取得価格の最大10%の税額控除」のいずれかを選択適用できる制度です。

中小企業経営強化税制」は「設備投資減税」と呼ばれることもあります。

下記要件を満たし、経営力向上計画の認定を受ければ、太陽光発電も対象となります。

優遇措置

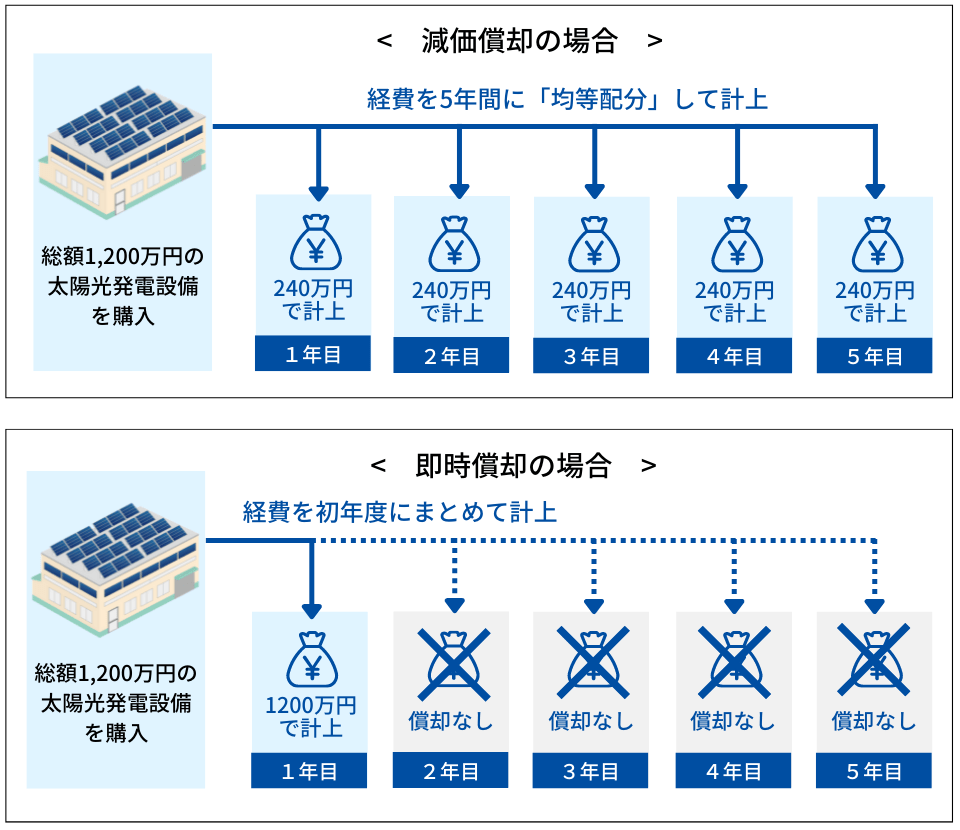

本来、中小企業が設備投資をする時に会計上、減価償却という形で処理するため、少しずつしか経費として認められませんが、中小企業経営強化税制では、設備投資の費用の全額を経費できる「即時償却」もしくは設備投資額の税負担を軽くする「取得価格の最大10%の税額控除」のうち、いずれかを選択できます。

- 即時償却

- 税額控除(資本金3,000万円以下の法人は10%控除、1億円以下の法人は7%控除)

対象企業

青色申告書を提出している中小企業者等※

※中小企業者とは下記の条件を満たす企業を指します。

- 資本金または出資金の額が1億円以下の法人

- 資本金または出資金を有しない法人のうち、常時使用する従業員数が1,000人以下の法人

- 常時使用する従業員数が1,000人以下の個人

- 協同組合等

以下に当てはまる法人は対象外です。

- 同一の大規模法人から2分の1以上の出資を受けている法人

- 2つ以上の大規模法人から3分の2以上の出資を受けている法人

- 前3事業年度の平均所得金額が15億円を超える法人

対象となる太陽光発電設備

制度の対象となる設備は、以下の4類型に分けられています。

- 【A類型】生産性を向上させる設備

- 【B類型】収益力を強化する設備

- 【C類型】デジタル化を推進する設備

- 【D類型】経営資源集約化に資する設備

太陽光設発電は、【A類型】もしくは【B類型】が該当し、2つのうちどちらかを選択できますが、太陽光発電の場合、固定資産税の特例を同じ手続きで受けられる理由により、【A類型】を選ぶ企業が多い傾向にあります。

対象となる太陽光設発電は、FIT認定を受けない「自家消費型太陽光発電」「余剰売電型(自家消費率50%以上)」で、「余剰売電型(自家消費率50%未満)」「全量売電型」は対象外です。

期間

2017年(平成29年)4月1日から2023年(令和5年)3月31日まで。

これまでに何度か延長されていますが、現時点では下記期間中に認定を受ける必要があります。 認定までの所要期間は、A類型で約3ヵ月、B類型で約2ヶ月かかるとされています。

経費削減効果

中小企業経営強化税制によってどれくらい経費削減できるのでしょうか。

法人実効税率は30.62%と言われています。それをもとに、即時償却した場合の例を挙げてみます。

【導入費用】1,200万

【優遇措置】即時償却

【実効税率】30.62%

【削減経費】367万4,400円(1200万の利益にかかる法人税分)

中小企業経営強化税制を活用すれば、実質853万1,000円で設置できることになります。

まとめ

自家消費型太陽光発電なら税制優遇が受けられる

税制優遇の対象は「自家消費型太陽光発電」「余剰売電型(自家消費率50%以上)」。「余剰売電型(自家消費率50%未満)」「全量売電型」は対象外。

即時償却と税額控除どちらを選ぶか

即時償却と税額控除では、どちらを選ぶべきなのでしょうか。

通常の税金においては、設備の「耐用年数」に応じて「減価償却」として毎年一定額を経費として計上されます。

どとらを活用すべきかは企業によって異なります。

単年度で大きく増収を見込んでいる場合には、その事業年度に設備投資をして「即時償却」をした方がお得になり、支払する税金の総額を抑えたいのであれば「税額控除」を利用する方がお得になります。

即時償却のメリット

即時償却では、初年度に設備費用の全額を経費として計上することで、その年の法人税を大幅に軽減することが可能です。

即時償却は実質的な節税にはなりませんが、即時償却は「投資回収を早めたい」「別の設備投資もしたい」といった場合に選択されることが多く、短期的なメリットがあることから、中小企業の多くが「即時償却」を選択する傾向にあります。

税額控除のメリット

税額控除とは、設備費用に対する税金が控除される税制優遇です。

企業の資本金・出資金によって控除率が異なり、資本金3,000万円以下の法人は取得額の10%、1億円以下は7%の税額控除を受けられます。ただし、税額控除額が法人税額の20%を超える場合には控除額は20%までという上限が設けられています。

即時償却と違い、税金が安くなるため節税できるメリットがありますが、税額控除のメリットを受けるには長期年数がかかるため、早期にキャッシュを回収したい場合には不向きです。

固定資産税の特例も併用可能

「固定資産税の特例」とは、 中小企業経営強化税制と同じく税制優遇を受けられる制度です。

太陽光など再生可能エネルギー発電設備のうち対象設備を所有している場合、固定資産税における課税標準の特例を受けることができます。申請手続きを行い、課税標準の特例が適用されると、特例割合に応じて課税標準額が減額されます。

特例が適用される期間は、その設備に対して、新たに固定資産税が課税されることとなった年度から3年度分の固定資産税に限ります。

「法人税の即時償却」「税額控除」は国税であるのに対して、「固定資産税の特例措置」は地方税のため、支出財源が異なることにより、併用して申請することが可能です。ただし、審査は財源別となるため、併用申請しても両方が認可されるとは限りません。しかしながら、同時認可された場合のメリットは大きいのではないでしょうか。

設備投資を検討したらまずは税制の確認を

自家消費型太陽光発電を自社負担で設置する場合、要件を満たせば、特別償却もしくは税額控除が認められます。

設備の購入費用全額を取得年度の経費にできるなど、法人税や所得税の節税に効果が高いため、設備投資を検討する際には、利用できる税制を確認しましょう。

中小企業経営強化税制だけでなく、各自治体から随時発表されている補助金などを活用すれば、自家消費型太陽光発電設備の導入において償却期間の短縮や導入時の初期費用を抑え、運用コストを下げることができる可能性があります。是非補助金や税制優遇も併せて確認し、施工業者へお問い合わせすることをお勧めします。

関連記事

今注目されている「PPAモデル」とは?自家消費型太陽光発電を導入するメリット

太陽光発電「PPAモデル(第三者所有型)」と「自社所有型」の比較

導入メリットや導入前の失敗事例と注意点、経費削減、他社比較の重点ポイントなど詳しく解説

ご不明な点や経営課題などお気軽にお問い合わせください。お見積り概算・ご相談は無料です。